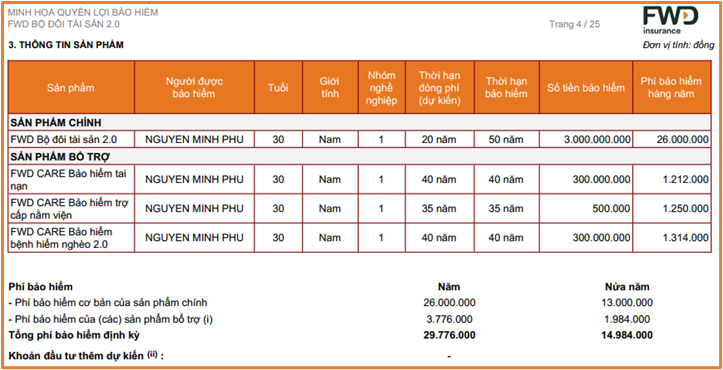

Bài viết này sẽ hướng dẫn chi tiết cách đọc hiểu các dữ liệu trong bảng minh họa bảo hiểm FWD Bộ Đôi Tài Sản 2.0.

- Thông tin cơ bản của hợp đồng: thời hạn hợp đồng, thời hạn đóng phí…

- Bảng minh họa bảo hiểm: tính toán giá trị tài khoản, chi phí…

Đọc hiểu thông tin cơ bản bảo hiểm FWD Bộ Đôi Tài Sản 2.0

Sản phẩm chính FWD Bộ Đôi Tài Sản 2.0

Thời hạn đóng phí

Trong ví dụ trên, khách hàng dự định đóng phí 20 năm. Nhưng đây không phải thời hạn đóng phí cố định của sản phẩm này. Bạn được quyền lựa chọn thời gian đóng phí là 10 năm, 16 năm hay 30 năm tùy theo nhu cầu.

FWD chỉ quy định về mức trần và sàn, tức là thời gian đóng phí tối thiểu và tối đa.

- Mức tối thiểu: 3 năm đầu tiên

Trong 3 năm đầu, bạn cần đóng phí cơ bản đầy đủ và đúng hạn để đảm bảo hợp đồng có hiệu lực. Từ năm hợp đồng thứ 4, bạn có thể đóng phí linh hoạt. Linh hoạt ở đây nghĩa là bạn có thể không đóng hoặc đóng ít hơn so với kế hoạch ban đầu.

Nhưng hãy lưu ý, đóng phí linh hoạt như vậy sẽ có ảnh hưởng xấu tới phần tích lũy và cả thời hạn bảo hiểm của bạn đấy.

- Mức tối đa: bằng thời hạn bảo hiểm

Trong ví dụ trên, thời hạn bảo hiểm là 50 năm. Khi hết 50 năm, hợp đồng sẽ chấm dứt. Lẽ dĩ nhiên là khách hàng có muốn cũng không thể tiếp tục đóng phí cho hợp đồng này được.

Ngoài ra, thời hạn đóng phí hiển thị trong bảng minh họa chỉ là dự kiến. Trong ví dụ trên, dù đã ký hợp đồng, khách hàng vẫn có thể thay đổi số năm đóng phí (như giảm xuống 15 năm).

Nhìn chung, sản phẩm này cho phép khách khá chủ động trong việc quyết định thời gian đóng phí của mình.

Thời hạn bảo hiểm

Ở bảng minh họa mẫu trên, thời hạn bảo hiểm là 50 năm. Đây cũng không phải là thời hạn bảo hiểm cố định của sản phẩm này. Con số đó được tính bằng cách lấy tuổi tối đa kết thúc hợp đồng trừ tuổi của khách hàng tại thời điểm tham gia.

Tuổi tối đa kết thúc hợp đồng của sản phẩm này là 80 tuổi. Độ tuổi của khách hàng khi tham gia gói này là 30 tuổi. Do đó, thời hạn bảo hiểm với khách hàng này sẽ là: 80 – 30 = 50 năm.

Như vậy, mỗi khách hàng ở độ tuổi khác nhau sẽ có thời hạn bảo hiểm khác nhau.

“Có phải khách hàng này sẽ được bảo vệ trong 50 năm?”

Điều này không hoàn toàn đúng. Con số 50 năm ở đây thể hiện số năm tối đa khách hàng này có thể được bảo hiểm. Sẽ có 02 trường hợp mà thời hạn bảo hiểm thực tế ngắn hơn thời hạn bảo hiểm trên bảng minh họa.

- Chấm dứt hợp đồng sớm (trước hạn). Ví dụ, hết 20 năm, khách hàng không muốn tham gia nữa và dừng hợp đồng. Khi này, khách hàng cũng sẽ không còn được bảo hiểm nữa.

- Giá trị tài khoản hợp đồng không đủ thanh toán các chi phí liên quan. Có một số loại chi phí mà khách hàng bắt buộc phải trả (bằng cách trừ từ giá trị tài khoản hợp đồng) để duy trì hiệu lực hợp đồng. Trong trường hợp tài khoản hợp đồng không đủ để thanh toán các chi phí đó, hợp đồng sẽ mất hiệu lực. Khách hàng sẽ không được bảo vệ nữa.

(Hiểu một cách đơn giản, khi tài khoản hợp đồng hết tiền, bạn sẽ không còn được bảo vệ nữa.)

“Vậy có phải tham gia hết 50 năm mới được đáo hạn?”

Ở ví dụ trên, thời hạn hợp đồng là 50 năm. Vậy nên, về lý thuyết, đúng là khách hàng này chỉ có thể đáo hạn khi tham gia đủ 50 năm (khi khách hàng 80 tuổi). Đó là khi chúng ta hiểu đúng nghĩa của từ “đáo hạn”.

Nhưng với sản phẩm này, bạn có quyền chấm dứt hợp đồng tại bất kỳ thời điểm nào. Có thể là sau 10 năm, 15 năm hay 30 năm, miễn không quá thời hạn hợp đồng. Khi đó, bạn sẽ nhận lại toàn bộ số tiền tích lũy được trong hợp đồng tại thời điểm đó.

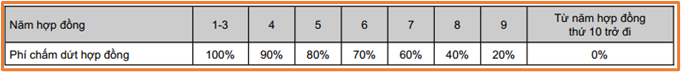

Trong một số trường hợp (cụ thể là 9 năm đầu tiên), nếu hủy hợp đồng bạn sẽ phải trả thêm một khoản phí chấm dứt hợp đồng trước hạn. Số tiền còn lại bạn được nhận được gọi là giá trị hoàn lại của hợp đồng.

Số tiền bảo hiểm

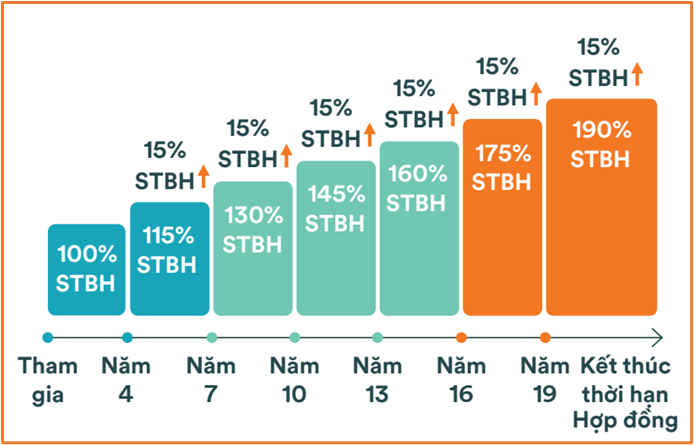

Ở đây, FWD hiển thị số tiền bảo hiểm gốc ban đầu khách hàng lựa chọn. Với sản phẩm này, số tiền bảo hiểm của bạn sẽ tăng tự động sau mỗi 3 năm với tỷ lệ như sau:

Điểm lợi là FWD không yêu cầu thẩm định sức khỏe khi tăng số tiền bảo hiểm. Với sản phẩm các bên khác, nếu muốn đề nghị tăng số tiền bảo hiểm, bạn cần phải gửi yêu cầu bằng văn bản. Sau đó là chờ đợi sự chấp thuận của công ty bảo hiểm và có thể cần khám đi khám sức khỏe trong một số trường hợp.

Điểm cần lưu ý (không hẳn là điểm bất lợi) là phí rủi ro bị khấu trừ cũng sẽ tăng tương ứng. Trong khi phí đóng (phí bảo hiểm cơ bản) không thay đổi, điều này có thể ảnh hưởng đến phần tích lũy/đầu tư của bạn.

Phí bảo hiểm hàng năm

Cột này thể hiện phí bảo hiểm cơ bản của sản phẩm chính/bổ trợ. Trong ví dụ trên, phí bảo hiểm cơ bản của sản phẩm chính là 26 triệu đồng/năm.

Khách hàng này cần đóng đầy đủ và đúng hạn mức phí 26 triệu đồng này trong 3 năm đầu tiên để đảm bảo hiệu lực của hợp đồng. Từ năm thứ 4, khách hàng có thể đóng phí linh hoạt (ít hơn hoặc không đóng).

Các sản phẩm bổ trợ

FWD có rất nhiều sản phẩm bổ trợ để gia tăng phạm vi bảo hiểm cho khách hàng. Ở bài viết này, mình sẽ không phân tích chi tiết về từng sản phẩm đó.

Bạn chỉ cần lưu ý một vài điểm sau về các sản phẩm bảo hiểm bổ trợ của FWD:

- Không bắt buộc phải mua (bạn có thể chỉ tham gia sản phẩm chính Bộ Đôi Tài Sản 2.0 cũng được)

- Thời hạn bảo hiểm là 1 năm và được gia hạn hàng năm. Thời hạn bảo hiểm trên bảng minh họa là số năm tối đa khách hàng có thể tham gia (nhưng không đảm bảo)

- Bạn được tự chọn Số tiền bảo hiểm của mỗi sản phẩm bổ trợ (giống như sản phẩm chính)

- Phí bảo hiểm sản phẩm bổ trợ thường thay đổi theo độ tuổi. Phí đóng trên bảng minh họa là phí bảo hiểm của năm hợp đồng đầu tiên.

- Phí bảo hiểm bổ trợ của FWD không có giá trị tích lũy

Tóm tắt phí bảo hiểm định kỳ

Phí bảo hiểm định kỳ là tổng phí bạn cần đóng trong một kỳ. Bao gồm:

- Phí BH cơ bản của sản phẩm chính,

- Phí BH bổ trợ (nếu có), và

- Khoản đầu tư thêm của sản phẩm chính (không bắt buộc).

Định kỳ đóng phí: bạn có thể lựa chọn định kỳ đóng phí theo năm hoặc nửa năm.

Đọc hiểu bảng minh họa bảo hiểm FWD Bộ Đôi Tài Sản 2.0

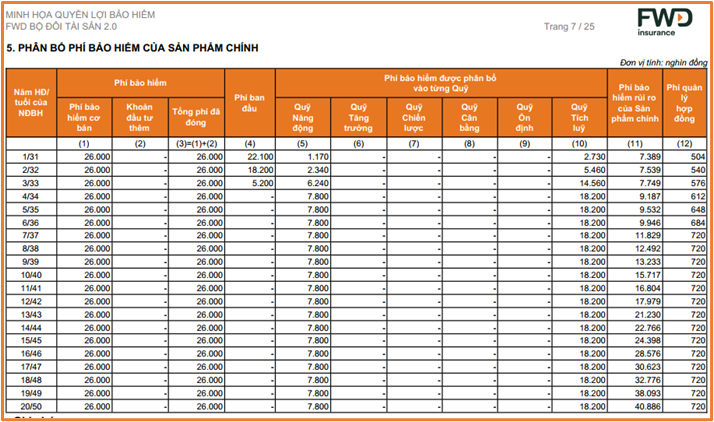

Bảng phân bổ phí bảo hiểm Bộ Đôi Tài Sản 2.0

Có 3 loại chi phí bị khấu trừ được hiển thị trong bảng phân bổ phí bảo hiểm.

- Phí ban đầu (cột 4),

- Phí bảo hiểm rủi ro (cột 11), và

- Phí quản lý hợp đồng (cột 12).

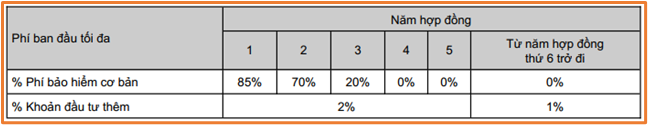

Phí ban đầu

Đây là chi phí bị khấu trừ ngay khi bạn đóng phí bảo hiểm. FWD thu khoản này để thanh toán cho các chi phí để thẩm định hồ sơ, phát hành hợp đồng và chi hoa hồng cho đại lý bảo hiểm.

Khoản phí này được quy định cụ thể theo từng năm hợp đồng như sau:

Trong bảng minh họa trên, phí ban đầu của năm hợp đồng đầu tiên (22.1 triệu đồng) được tính như sau:

Phí cơ bản x Tỷ lệ phí ban đầu của phí cơ bản + Khoản đầu tư thêm x Tỷ lệ phí ban đầu của khoản đầu tư thêm

= 26 triệu x 85% + 0 x 2% = 22.1 triệu đồng

Với cách tính tương tự, chúng ta sẽ tính được phí ban đầu của năm hợp đồng tiếp theo.

Nhìn chung, phí ban đầu “nặng” nhất ở 3 năm hợp đồng đầu tiên. Đây là nguyên nhân chính khiến số tiền tích lũy được trong những năm đầu thường thấp hơn nhiều so với tổng phí đóng.

Phí bảo hiểm rủi ro của sản phẩm chính

Đây là chi phí cần thiết để FWD thực hiện cam kết đối với các quyền lợi bảo hiểm rủi ro. Nói cách khác, đây là “giá” để mua các quyền lợi bảo hiểm.

Khách hàng cần phải trả chi phí này để được chi trả bảo hiểm khi có rủi ro xảy ra. FWD sẽ khấu trừ khoản này hàng tháng từ giá trị quỹ hợp đồng bằng cách bán các đơn vị quỹ.

Chi phí này phụ thuộc vào nhiều yếu tố như độ tuổi, giới tính, tình trạng sức khỏe, số tiền bảo hiểm.

Trong bảng minh họa trên, phí rủi ro tăng theo độ tuổi của khách hàng. Càng lớn tuổi, khách hàng sẽ càng phải trả nhiều phí rủi ro hơn để nhận cùng một mức bồi thường.

Đặc biệt, với sản phẩm FWD Bộ Đôi Tài Sản 2.0, việc số tiền bảo hiểm tự động tăng từ năm thứ 4 còn khiến phí rủi ro tăng nhanh hơn nữa.

Để tìm hiểu kỹ hơn về chi phí rủi ro, bạn có thể tham khảo bài viết sau:

Chi phí bảo hiểm rủi ro trong bảo hiểm nhân thọ

Lưu ý về phí rủi ro trong bảng minh họa:

- Là phí tổng của cả năm. Trong thực tế, FWD sẽ khấu trừ hàng tháng.

- Áp dụng cho người có sức khỏe chuẩn theo quy định của FWD.

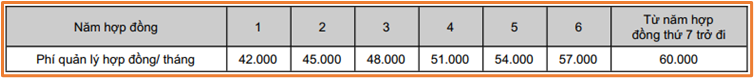

Phí quản lý hợp đồng

FWD thu phí này để cung cấp dịch vụ quản lý, duy trì và cung cấp thông tin liên quan đến hợp đồng bảo hiểm. Khoản phí này cũng được khấu trừ hàng tháng từ giá trị quỹ của hợp đồng.

FWD quy định chi phí quản lý hợp đồng cụ thể như sau:

Trong bảng minh họa trên, phí quản lý hợp đồng của năm hợp đồng đầu tiên được tính như sau: 42 nghìn đồng/tháng x 12 tháng = 504 nghìn đồng.

Tương tự, chúng ta sẽ tính được phí quản lý hợp đồng ở các năm tiếp theo.

Phí bảo hiểm được phân bổ

Khác với 3 loại phí trên (là phí bị trừ đi), đây là phần phí còn lại được đưa vào các quỹ đơn vị để được đầu tư. Cách tính: Tổng phí bảo hiểm được phân bổ = Tổng phí đóng – Phí ban đầu.

Ví dụ: Tổng phí bảo hiểm được phân bổ năm đầu tiên = 26 triệu đồng – 22.1 triệu đồng = 3.9 triệu đồng.

Số tiền 3.9 triệu đồng này được chia về các quỹ đơn vị theo lựa chọn ban đầu của khách hàng. Ở ví dụ này khách hàng chọn đầu tư vào Quỹ Năng Động (tỷ lệ 30%) và Quỹ Tích Lũy (70%).

Do đó, phí bảo hiểm được phân bổ cho từng quỹ là:

- Quỹ Năng Động = 30% x 3.9 triệu đồng = 1.17 triệu đồng

- Quỹ Tích Lũy = 70% x 3.9 triệu đồng = 2.73 triệu đồng

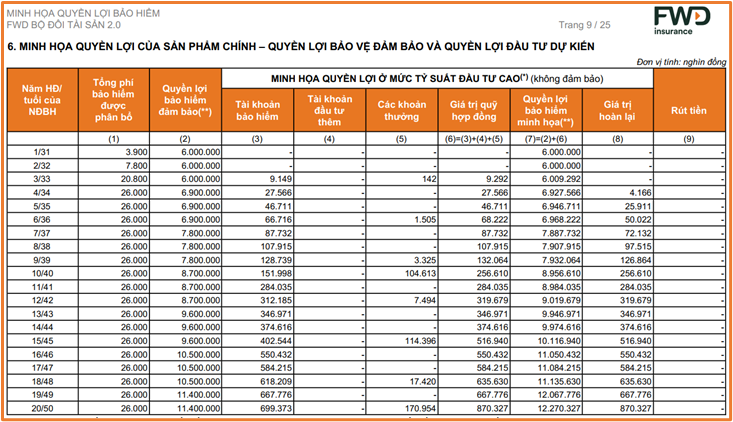

Bảng minh họa quyền lợi bảo hiểm FWD Bộ Đôi Tài Sản 2.0

Quyền lợi bảo hiểm đảm bảo

Đây là số tiền bảo hiểm tối đa mà (gia đình) khách hàng này có thể nhận khi rủi ro xấu nhất xảy ra. Cụ thể là trường hợp tử vong hoặc thương tật toàn bộ và vĩnh viễn.

Trong ví dụ này, số tiền bảo hiểm gốc là 3 tỷ đồng. Nếu nguyên nhân là do tai nạn, FWD sẽ chi trả thêm 3 tỷ đồng nữa.

Tổng số tiền khách hàng có thể nhận là 6 tỷ đồng.

Ngoài ra, từ năm hợp đồng thứ 4, số tiền bảo hiểm tự động tăng 15%. Tức là thêm 15% x 3 tỷ đồng = 450 triệu đồng. Số tiền bảo hiểm lúc này là 3.45 tỷ đồng.

Tương tự trường hợp trên, nếu rủi ro xảy ra lúc này và nguyên nhân là do tai nạn, FWD sẽ chi trả thêm 3.45 tỷ đồng nữa. Khi đó, tổng số tiền khách hàng có thể nhận là 6.9 tỷ đồng.

Các con số ở các năm tiếp theo cũng có cách hiểu tương tự như vậy.

Tài khoản bảo hiểm

Về cơ bản, giá trị tài khoản bảo hiểm được tính như sau:

- Phí bảo hiểm cơ bản

- Trừ Các loại chi phí (phí ban đầu, phí rủi ro và phí quản lý hợp đồng)

- Cộng Lãi/lỗ đầu tư (trong bảng minh họa trên là tỷ suất giả định ở mức cao)

Con số hiển thị trong bảng minh họa là số tiền ở cuối năm hợp đồng. Ví dụ: 9.149 triệu đồng ở cuối năm hợp đồng thứ 3. Để tính ra con số này, chúng ta cần tính toán giá trị tài khoản bảo hiểm theo từng tháng. Lý do là chi phí rủi ro và chi phí quản lý hợp đồng bị khấu trừ theo tháng. Điều này làm tài khoản bảo hiểm cũng biến động theo tháng.

Mình có sử dụng file excel hướng dẫn chi tiết cách tính giá trị tài khoản theo từng tháng như thế nào. Bạn có thể xem video trên (từ phút 15) để rõ hơn nhé.

Tài khoản đầu tư thêm

Giá trị tài khoản đầu tư thêm được tính như sau:

- Khoản đầu tư thêm

- Trừ phí ban đầu

- Cộng lãi/lỗ đầu tư

Khác với tài khoản bảo hiểm, tài khoản đầu tư thêm không bị trừ phí rủi ro và phí quản lý hợp đồng.

Trong ví dụ trên, khách hàng không đóng thêm nên giá trị tài khoản đầu tư thêm bằng 0.

Các khoản thưởng

Với sản phẩm Bộ Đôi Tài Sản 2.0, khách hàng có thể được nhận 2 khoản thưởng. Đó là thưởng duy trì hợp đồng và thưởng bảo vệ đặc biệt.

Thưởng duy trì hợp đồng

- Thời gian nhận thưởng: mỗi 3 năm từ năm hợp đồng thứ 3 đến năm hợp đồng thứ 18.

- Mức thưởng: 3% Giá trị bình quân của Tài khoản bảo hiểm trong 36 tháng gần nhất.

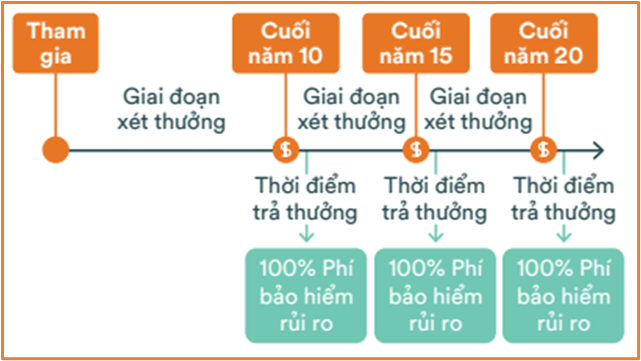

Thưởng bảo vệ đặc biệt

- Thời gian nhận thưởng: 3 lần. Vào ngày định giá ngay sau ngày kết thúc của các năm hợp đồng thứ 10, thứ 15 và thứ 20.

- Mức thưởng: 100% tổng phí bảo hiểm rủi ro của mỗi giai đoạn xét thưởng.

Điều kiện nhận thưởng

Để được nhận 2 khoản thưởng trên, bạn cần đáp ứng một số điều kiện:

- Phí bảo hiểm cơ bản của mỗi năm được đóng đầy đủ trong năm hợp đồng; và

- Hợp đồng có hiệu lực trong suốt giai đoạn xét thưởng và tại thời điểm trả thưởng; và

- Khách hàng không rút tiền từ Tài khoản bảo hiểm trong giai đoạn xét thưởng.

Giá trị quỹ hợp đồng

Giá trị quỹ hợp đồng = Giá trị tài khoản bảo hiểm + Giá trị tài khoản đầu tư thêm + Các khoản thưởng.

Đây là số tiền bạn tích lũy được khi tham gia sản phẩm Bộ Đôi Tài Sản 2.0. Con số trong bảng minh họa thể hiện số tiền tính toán đến cuối năm hợp đồng.

Tuy nhiên đây có thể không phải số tiền bạn có thể nhận về nếu dừng hợp đồng. Số tiền thực tế bạn nhận được khi chấm dứt hợp đồng trước hạn được gọi là Giá trị hoàn lại. (Cột 8 trong bảng minh họa trên)

Giá trị hoàn lại

Cách tính giá trị hoàn lại bảo hiểm FWD Bộ Đôi Tài Sản 2.0.

Giá trị hoàn lại = Giá trị quỹ hợp đồng – Phí chấm dứt hợp đồng trước hạn.

Chi phí chấm dứt hợp đồng trước hạn được quy định như sau:

Khoản phí này được tính theo % Phí bảo hiểm cơ bản 1 năm và áp dụng tại năm mà hợp đồng mất hiệu lực hoặc chấm dứt hiệu lực.

Do phí chấm dứt hợp đồng chỉ áp dụng trong 9 năm đầu tiên (từ năm thứ 10 là 0% – tức là không mất phí hủy), nên giá trị hoàn lại trong 9 năm đầu nhỏ hơn so với giá trị quỹ hợp đồng. Hay số tiền thực tế nhận về sẽ ít hơn số tiền có trong tài khoản hợp đồng.

Vậy nên, nếu bạn có ý định tham gia bảo hiểm trong ngắn hạn, hãy lưu ý tới khoản phí này khi ước tính giá trị hoàn lại của mình.

Quyền lợi bảo hiểm minh họa

Giá trị ở cột quyền lợi bảo hiểm minh họa được tính như sau:

Quyền lợi bảo hiểm minh họa = Quyền lợi bảo hiểm + Giá trị quỹ hợp đồng.

Cột này thể hiện số tiền (tối đa) thực tế khách hàng nhận được trong trường hợp gặp rủi ro xấu nhất. Cụ thể là tử vong hoặc thương tật toàn bộ và vĩnh viễn.

Khi đó, FWD sẽ chi trả số tiền bảo hiểm theo cam kết ban đầu và toàn bộ giá trị quỹ hợp đồng tính đến thời điểm đó.

Câu hỏi thường gặp về bảng minh họa bảo hiểm Bộ Đôi Tài Sản 2.0

“Có 2 bảng minh họa ở mức tỷ suất cao và thấp. Xem bảng nào mới đúng?”

Trong bài viết này, mình lấy ví dụ ở mức tỷ suất cao. Mục đích chính là để bạn hiểu cách đọc hiểu thông tin và cách tính các con số trong bảng minh họa. Nhưng điều đó không có ý nghĩa là bảng minh họa ở tỷ suất cao chính xác hơn bảng ở tỷ suất thấp.

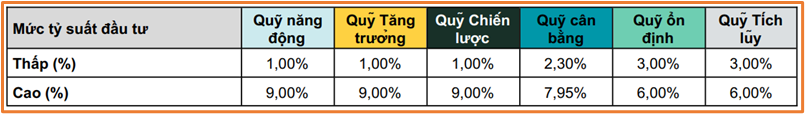

Mức tỷ suất thấp và cao được giả định cho từng quỹ được quy định cụ thể như trên. Tỷ suất đầu tư thực tế có thể cao hoặc thấp hơn mức minh họa trên.

Việc giả định mức tỷ suất như vậy giúp khách hàng có thêm góc nhìn ở 2 kịch bản đầu tư: tốt và không tốt. Khách hàng chỉ nên dùng các con số này để tham khảo và từ đó có quyết định phù hợp.

“Sau 10 (15, 20…) năm tôi có thể nhận về bao nhiêu tiền?”

Trong ví dụ trên, ở cuối năm thứ 10, số tiền khách hàng này có thể rút về là 256.6 triệu đồng. Con số này chỉ đúng nếu tỷ suất đầu tư trong 10 năm đó cố định ở mức tỷ suất đầu tư cao ở mỗi quỹ khách hàng này lựa chọn. Cụ thể là Quỹ Năng Động (tỷ lệ 30%) và Quỹ Tích Lũy (tỷ lệ 70%).

Trong thực tế, tỷ suất thực tế phụ thuộc vào biến động giá đơn vị quỹ. Mà giá đơn vị quỹ lại chịu ảnh hưởng bởi kết quả đầu tư thực tế của mỗi quỹ. Giá đơn vị quỹ thường biến động liên tục nên việc tỷ suất thực tế cố định như minh họa rất khó xảy ra.

Điều này có nghĩa là giá trị quỹ thực tế cũng sẽ khác với con số trong bảng minh họa. Ở cuối năm thứ 10, nó có thể thấp hoặc cao hơn con số 256.6 triệu đồng bạn thấy ở trên.

Một số đại lý chỉ tư vấn cho khách hàng về giá trị quỹ ở mức tỷ suất đầu tư cao. Điều này vô hình khiến người mua đặt kỳ vọng sai về sản phẩm. Đặc biệt là về phần đầu tư, tích lũy.

Hãy nhớ là tất cả các con số giá trị tài khoản trong bảng minh họa (dù ở mức cao hay thấp) đều không được đảm bảo. Bạn chỉ nên sử dụng chúng để tham khảo thôi.

“Xem giá trị quỹ hợp đồng thực tế ở đâu?”

Bạn có thể xem giá trị quỹ thực tế bằng cách truy cập vào trang quản lý hợp đồng trên website chính thức của FWD. Với cách này bạn sẽ biết chắc chắn số tiền thực tế đang có trong hợp đồng tại thời điểm đó.

Tạm kết

Hi vọng những chia sẻ trên đây giúp bạn hiểu rõ hơn ý nghĩa các thông tin trong bảng minh họa bảo hiểm FWD Bộ Đôi Tài Sản 2.0.

Nếu có thắc mắc gì, bạn hãy để lại comment bên dưới. Bạn cũng có thể nhắn tin cho mình qua Zalo 0969.45.54.64 hoặc để lại thông tin ở form đăng ký. Mình sẽ liên hệ lại trong thời gian sớm nhất.

Tham khảo:

Hướng Dẫn Đọc Hiểu Bảng Minh Họa Bảo Hiểm FWD ĐÓN ĐẦU THAY ĐỔI 3.0

So sánh bảo hiểm đầu tư FWD ĐÓN ĐẦU THAY ĐỔI 3.0 và BỘ ĐÔI TÀI SẢN