Hành trình hạnh phúc 2019 là một trong những sản phẩm nổi bật nhất của Manulife trong 2 năm vừa qua. Tuy vậy, vẫn có không ít khách hàng còn băn khoăn: “Có nên mua bảo hiểm Hành trình hạnh phúc 2019?”.

Bài viết này sẽ cung cấp những thông tin quan trọng để bạn trả lời được câu hỏi trên.

Tổng quan sản phẩm

- Là sản phẩm của Công ty TNHH Bảo hiểm nhân thọ Manulife Việt Nam

- Dòng sản phẩm: Bảo hiểm liên kết chung UL

- Chức năng: Bảo vệ và Tích lũy

- Độ tuổi tham gia: Từ 1 tháng tuổi – 65 tuổi

- Thời hạn đóng phí: bắt buộc trong 03 năm đầu tiên

- Tuổi tối đa của Người được bảo hiểm khi kết thúc HĐ: 99 tuổi

Sản phẩm này có rất nhiều điều để bàn. Tuy nhiên, trong phạm vi bài viết, Linh sẽ phân tích hai chức năng cốt lõi của sản phẩm: Bảo vệ và Tích lũy.

Quyền lợi bảo vệ

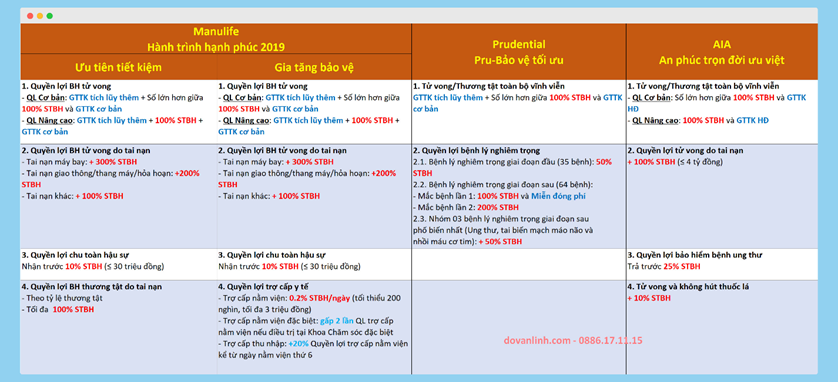

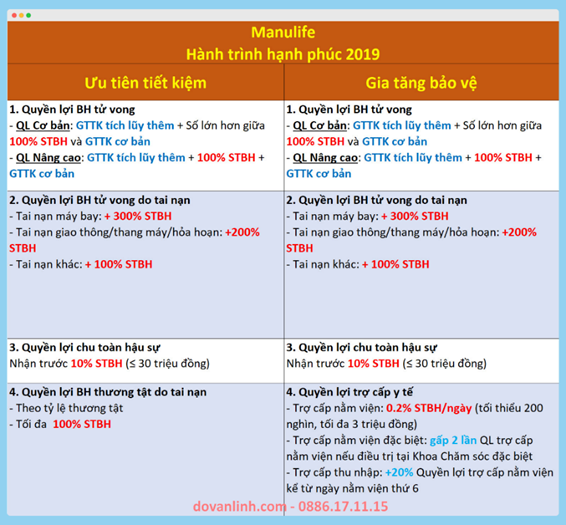

Manulife đã thiết kế sản phẩm này với 02 phiên bản: Ưu tiên tiết kiệm và Gia tăng bảo vệ.

Bạn có thể lựa chọn tham gia một trong hai phiên bản trên ở thời điểm làm hồ sơ yêu cầu bảo hiểm.

Quyền lợi bảo hiểm cụ thể

Có thể thấy hai phiên bản này chỉ khác nhau quyền lợi bổ trợ gắn kèm sản phẩm chính. (mục 4 trong ảnh)

- Ưu tiên tiết kiệm: Bồi thường thương tật do tai nạn

- Gia tăng bảo vệ: Trợ cấp y tế khi nằm viện

*Lưu ý: Với phiên bản Gia tăng bảo vệ, nếu năm liền trước bạn không có yêu cầu bồi thường QL trợ cấp nằm viện, Manulife sẽ chi trả 0.2% STBH (tối thiểu 200 nghìn, tối đa 3 triệu đồng). Khoản tiền này được cộng vào Tài khoản đóng thêm của hợp đồng.

Việc gắn kèm các sản phẩm bổ trợ khác nhau nhằm đáp ứng nhu cầu đa dạng của khách hàng. Đồng thời, nó giúp tạo sự khác biệt với các đối thủ cạnh tranh trên thị trường.

So sánh với các sản phẩm khác

Nguồn: Hành trình hạnh phúc 2019 – Manulife, Pru-Bảo vệ tối ưu – Prudential, An phúc trọn đời ưu việt – AIA

Bảng trên cho thấy quyền lợi của HTHP có sự khác biệt so với các đối thủ cạnh tranh (dù cùng thuộc dòng BH liên kết chung UL). Cụ thể, HTHP gắn thêm quyền lợi về Tai nạn và Trợ cấp y tế.

Trong khi đó, hai đối thủ cạnh tranh lại bổ sung quyền lợi bệnh hiểm nghèo cho khách hàng.

Tiếp theo, chúng ta sẽ đề cập đến phần quan trọng thứ 2: Tích lũy.

Quyền lợi tích lũy

Hướng dẫn đọc hiểu các số liệu trong bảng minh họa bảo hiểm Hành Trình Hạnh Phúc – Manulife.

Có 03 câu hỏi quan trọng bạn cần nắm rõ về quyền lợi tích lũy của sản phẩm này.

1. Có phải toàn bộ phí đóng vào được tích lũy?

Không phải toàn bộ phí BH đóng vào được tích lũy. Số tiền bạn đóng vào hàng năm sẽ bị trừ đi các chi phí (CP BH rủi ro, CP ban đầu, CP quản lý HĐ…). Khoản tiền còn lại sau đó mới được mang đi đầu tư.

(Vậy nên đừng ngạc nhiên khi xem bảng minh họa. Bạn có thể thấy mình đóng phí 10-15 năm chưa thấy hòa vốn)

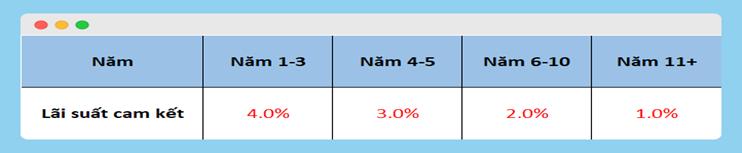

2. Tôi sẽ nhận được mức lãi như thế nào?

Tiền của bạn được đưa vào Quỹ liên kết chung. Quỹ này chủ yếu đầu tư vào Trái phiếu và Tiền gửi ngân hàng. Mức lãi bạn được nhận là kết quả đầu tư thực tế của Quỹ LCK.

Bạn có thể xem lãi suất thực tế của sản phẩm này ở bảng sau:

(Gia đình tôi yêu là phiên bản UL trước của HTHP)

Có thể thấy lãi suất này thay đổi theo từng năm và không biết trước. Vậy nên sẽ không bao giờ có câu trả lời chính xác cho câu hỏi “Tôi đóng phí 10-15 năm thì sẽ nhận về bao nhiêu tiền?”.

Lưu ý rằng lãi suất trong bảng minh họa (5-7%/năm) chỉ mang tính tham khảo. Do đó, số tiền hiển thị trong đó không phải là con số bạn chắc chắn được nhận.

Ngoài ra, lãi suất trên có xu hướng giảm dần và thấp hơn lãi ngân hàng. Đây là điểm quan trọng cần cân nhắc vì 02 lý do:

- Lãi giảm ảnh hưởng đến kế hoạch tích lũy của bạn.

- Lãi giảm trong khi chi phí tăng dần (CP BH rủi ro) có thể ảnh hưởng đến KH bảo vệ. Bởi vì hợp đồng BH sẽ mất hiệu lực khi giá trị tài khoản bằng 0 (không đủ bù đắp các chi phí).

3. Nếu công ty (Quỹ liên kết chung) đầu tư thua lỗ thì sao?

Trong trường hợp này, Manulife sẽ trả cho bạn theo Lãi suất cam kết tối thiểu. Cụ thể như sau:

Rất thấp phải không? Đây rõ ràng là điều không ai muốn. Nhưng nó hoàn toàn có thể xảy ra, nhất là khi hợp đồng có thể kéo dài tới khi bạn 99 tuổi.

Đọc thêm: Bảo Hiểm Hành Trình Hạnh Phúc Manulife – File Tính Dòng Tiền 2024

Đánh giá gói Hành Trình Hạnh Phúc 2019

Ưu điểm

Điểm mạnh của sản phẩm là bảo vệ đa dạng: sinh mạng, tai nạn, trợ cấp y tế. Đặc biệt phiên bản Gia tăng bảo vệ thu hút được khách hàng khi đánh trúng tâm lý “nằm viện được tiền, không nằm viện cũng được tiền”.

Khi mua kèm thêm các sản phẩm bổ trợ khác (chăm sóc sức khỏe, bệnh hiểm nghèo, miễn đóng phí…), bạn có thể yên tâm (về mặt tài chính) trước những rủi ro.

Chỉ có một vấn đề bạn cần lưu ý liên quan đến yếu tố tích lũy.

Nhược điểm

- Kết quả đầu tư của Quỹ có ảnh hưởng đến các quyền lợi bảo hiểm. Cụ thể là khi giá trị tài khoản bằng 0 (không đủ bù đắp các chi phí), hợp đồng sẽ mất hiệu lực. Bạn sẽ không còn được bảo vệ cả sản phẩm chính và bổ trợ.

- Bạn không biết chắc chắn số tiền mình sẽ nhận được khi dừng hợp đồng (tại bất kỳ thời điểm nào). Giá trị tài khoản (GTTK) tại lãi suất cam kết KHÔNG phải GTTK cam kết. Do công ty có thể thay đổi chi phí khấu trừ nên GTTK thực tế có thể còn thấp hơn GTTK tại lãi suất cam kết. Đừng nhầm lẫn!

- Lãi suất đầu tư thực tế qua hơn 10 năm có xu hướng giảm và thấp hơn lãi ngân hàng. Do vậy, đối với nhiều người, sản phẩm này không phải là phương án tốt để đầu tư/tích lũy.

Có nên mua bảo hiểm Hành Trình Hạnh Phúc 2019?

“Còn chần chừ gì nữa mà không mua?”

Ấy là một số đại lý Manulife sẽ nói vậy. Còn tôi thì muốn các bạn hãy trả lời các câu hỏi sau. (Áp dụng cho tất cả các gói BHNT mà bạn đang cân nhắc, không chỉ riêng với HTHP)

1. Sản phẩm này có đáp ứng được nhu cầu Bảo vệ của bạn không?

Quyền lợi chính của HTHP là bảo vệ sinh mạng và Thương tật do tai nạn/Trợ cấp y tế. Nhưng nếu bạn muốn được bồi thường cả khi nằm viện/mắc bệnh hiểm nghèo, hãy nhớ rằng bạn có thể (và nên) mua thêm các sản phẩm bổ trợ để tăng phạm vi bảo hiểm.

2. Bạn có nhu cầu Tích lũy bằng BHNT không? Nếu có, lãi suất của sản phẩm này có đáp ứng kỳ vọng của bạn?

Nếu bạn muốn tích lũy bằng HTHP, bạn cần có điểm tham chiếu để đánh giá mức độ hiệu quả tích lũy.

Đơn giản nhất là so với lãi suất ngân hàng. Bạn gửi tiền vào ngân hàng và biết chắc chắn sau 1-3 năm nữa mình nhận lại được bao nhiêu tiền. Kết quả kinh doanh của ngân hàng (gần như) không ảnh hưởng đến số tiền bạn sẽ nhận về. Đây là hai điểm mà HTHP (và dòng bảo hiểm UL nói chung) không làm được.

Ngược lại, nếu bạn hài lòng với mức lãi công ty đã mang về (trong quá khứ và dự kiến trong tương lai), thì…mua đi chờ chi!

3. Có lựa chọn nào khác tốt hơn không?

Sản phẩm này không phải dành cho tất cả mọi người. Có người muốn được bảo vệ nhiều hơn, trong khi người khác lại muốn được tích lũy cao hơn. Có người đơn giản là không đủ tiền/không muốn mua cả gói BH nhân thọ.

Nếu bạn là một trong số đó, thì đây…

Các lựa chọn khác

Bảo hiểm sức khỏe mua rời

Ưu điểm

BHSK chi trả chi phí cho các trường hợp thiết thực và phổ biến nhất: khám, chữa bệnh, phẫu thuật do tai nạn, ốm đau. Một số gói BHSK còn gắn luôn cả bảo hiểm sinh mạng.

Ngoài ra, phí BHSK mua rời (VBI, Bảo Việt, PVI…) rẻ hơn rất nhiều so với một hợp đồng BHNT.

Chọn khi nào?

- Khi bạn chỉ quan tâm đến việc khám, chữa bệnh được bồi thường. Mua cả hợp đồng BHNT chỉ vì chiếc thẻ chăm sóc sức khỏe có vẻ không được hợp lý lắm.

- Khi bạn không/chưa đủ tiền cho cả gói BHNT.

- Bạn không muốn tích lũy bằng BHNT.

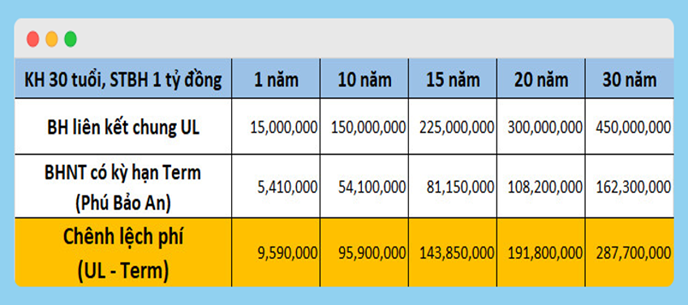

Bảo hiểm nhân thọ có kỳ hạn (Term)

Ưu điểm

Phí bảo hiểm rẻ hơn từ 2-4 lần so với BH liên kết chung. Do bạn chỉ phải trả đúng chi phí để được bảo hiểm – không hơn, không kém. (Với UL, bạn trả nhiều hơn cần thiết. Số tiền dư ra được công ty BH mang đi mua trái phiếu và trả lãi cho bạn)

Chọn khi nào?

- Khi bạn chỉ muốn được bảo vệ thuần túy. Trong thời hạn hợp đồng (thường từ 5-30 năm), nếu có rủi ro, công ty bảo hiểm sẽ bồi thường. Hết thời hạn hợp đồng và bạn vẫn sống khỏe thì chia tay hết trách nhiệm.

- Khi bạn “nói không với tích lũy bằng bảo hiểm“. Hay bạn có khả năng tự đầu tư hoặc tự kinh doanh để mang lại lợi nhuận nhiều hơn. Hãy tưởng tượng bạn có thể làm gì với số tiền chênh lệch có thể lên đến cả tỷ đồng trong suốt thời hạn hợp đồng như trong bức ảnh trên.

Tóm lại, với Term, bạn đạt được nhu cầu bảo vệ với chi phí thấp nhất và được tích lũy/đầu tư (số tiền chênh lệch) theo cách của riêng mình.

Bảo hiểm liên kết đơn vị (ILP)

Ưu điểm

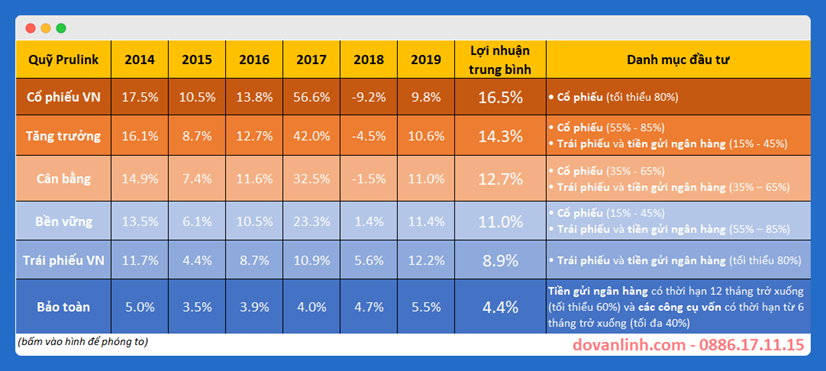

- Bạn được chủ động lựa chọn đầu tư vào một hoặc kết hợp nhiều quỹ đơn vị khác nhau phù hợp với kỳ vọng lợi nhuận và khả năng chấp nhận rủi ro của mình. Với UL, bạn chỉ có một sự lựa chọn – Quỹ liên kết chung.

- Danh mục đầu tư đa dạng hơn: Cổ phiếu có thể chiếm tới hơn 90%. Điều này có thể giúp mang lại lãi suất kỳ vọng cao hơn (tất nhiên là không đảm bảo). Với UL, Trái phiếu chiếm tỷ trọng lớn (60-70%), sau đó đến tiền gửi kỳ hạn. Cổ phiếu thường chỉ chiếm tỷ lệ (rất) nhỏ.

Chọn khi nào?

- Bạn muốn tích lũy bằng BHNT và kỳ vọng lãi suất cao hơn ngân hàng

- Khi bạn có vốn nhàn rỗi không lớn và/hoặc chưa có kinh nghiệm đầu tư. Hãy chọn BH liên kết đơn vị để tận dụng khả năng chuyên môn của các công ty quản lý quỹ hàng đầu.

- Khi bạn có mức độ chấp nhận rủi ro lớn hơn so với UL.

Đọc thêm: Phân tích bảng minh họa bảo hiểm Món Quà Tương Lai Manulife

Tạm kết

Hy vọng với những thông tin cốt lõi này, bạn đã phần nào tự trả lời được câu hỏi “Có nên mua bảo hiểm Hành trình hạnh phúc 2019 – Manulife?”.

Nếu bạn muốn được tư vấn thêm (về HTHP hoặc các lựa chọn khác), hãy liên hệ tới 0969.45.54.64 (Zalo).

>> Xem thêm: Pru-Đầu tư linh hoạt – Lãi suất bảo hiểm cao hơn ngân hàng?

>> Xem thêm: 3 sản phẩm bảo hiểm nhân thọ có lãi suất cao hơn ngân hàng