Sau khi xác định được mức bảo vệ cần thiết, việc quan trọng tiếp theo là lựa chọn loại sản phẩm BHNT phù hợp.

Đáng tiếc là ở bước này, đa số KH phó mặc hoàn toàn cho các “one-product-agent”. Đó là những đại lý chỉ tư vấn và bán duy nhất một loại sản phẩm cho tất cả KH dù nhu cầu của họ là gì.

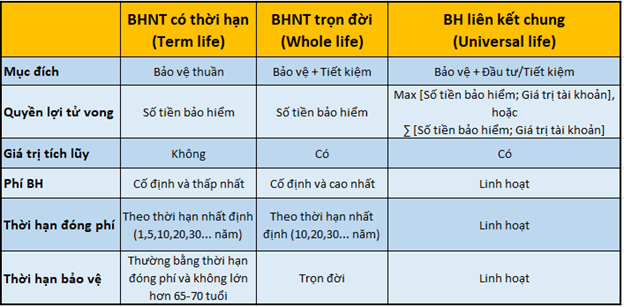

BHNT nói chung được chia làm hai dòng sản phẩm: Term life (BH có thời hạn, hay BH tử kỳ) và Cash-value life insurance (BH có giá trị tích lũy, hay BH hỗn hợp).

Bài viết này sẽ giới thiệu đến 3 loại sản phẩm phổ biến thuộc hai dòng sản phẩm trên là: Term life (BH tử kỳ), Whole life (WL – BH trọn đời) và Universal life (UL – BH liên kết chung).

TERM LIFE INSURANCE (BH TỬ KỲ/BH CÓ THỜI HẠN)

Đặc điểm chính

1.Thời hạn bảo vệ nhất định

- Như cái tên của mình, Term giúp KH được bảo vệ trong khoảng thời gian nhất định (1, 5, 10, 20, 30 năm).

- Thời gian đóng phí thường bằng thời gian bảo vệ.

- Đa số HĐ Term có điều khoản tái tục mà không cần chứng minh tình trạng sức khỏe/tà chính.

- Mức phí tái tục sẽ tăng và được tính theo độ tuổi của người được bảo hiểm tại thời điểm tái tục.

2. KHÔNG có giá trị tích lũy/tiết kiệm

KH sẽ không nhận lại gì khi sống qua thời hạn HĐ (một điều đáng mừng).

3. Có thể chuyển sang HĐ mới

Rất nhiều HĐ Term cho phép KH chuyển đổi sang các sản phẩm thuộc dòng BHNT có giá trị tích lũy mà không cần chứng minh tình trạng sức khỏe/tài chính. Việc chuyển đổi này phải được thực hiện khi HĐ còn hiệu lực.

Khi nào nên chọn Term (BH tử kỳ)?

1. Số tiền dành cho BHNT bị giới hạn

Ví dụ: Khách hàng nam 28 tuổi mong muốn mức bảo vệ 1 tỷ đồng, nhưng chỉ có thể dành ra 5tr/năm cho BHNT

Mức phí đối với Term chỉ là 4.5tr/năm, trong khi BH liên kết chung – UL là 14tr/năm và BHNT trọn đời – Whole life là 21tr/năm.

Trong trường hợp này, Term là lựa chọn phù hợp nhất.

2. Nhu cầu bảo vệ là tạm thời

- Thanh toán các khoản nợ có thời hạn: vay mua nhà 15 năm, mua ô tô…

- Đảm bảo nguồn thu nhập ổn định qua thời kỳ phụ thuộc (khi con nhỏ nhất đủ 18 tuổi).

- Đảm bảo nguồn thu nhập cho đến khi có thể tự bảo vệ bản thân (self-insured). Với những người có mục tiêu tài chính rõ ràng, một HĐ Term 5-10 năm sẽ giúp họ yên tâm tập trung kiếm tiền để qua thời gian đó (hoặc ít hơn), họ có đủ tài sản để tự bảo vệ bản thân.

3. Cần đảm bảo khả năng được bảo vệ trong tương lai

Có những KH mong muốn mua BHNT trọn đời – WL hoặc BH liên kết chung – UL với mức bảo vệ cao nhưng không có đủ tiền trả phí BH tại thời điểm hiện tại.

Khi này họ có thể mua Term với mức phí rẻ hơn nhiều, để sau này có thể chuyển đổi sang các sản phẩm khác đúng với mong muốn mà không lo về tình hình sức khỏe tại thời điểm đó.

Khi nào KHÔNG nên chọn Term (BH tử kỳ)?

- Mong muốn được bảo vệ sau 65-70 tuổi, do Term thường giới hạn độ tuổi bảo vệ đến 65-70 tuổi.

- Không muốn đóng phí BH ngày càng cao, do phí BH tăng theo độ tuổi của người được BH tại thời điểm tái tục. Để có mức bảo vệ 1 tỷ như ví dụ trên, KH cần đóng 10tr/năm và 25tr/năm lần lượt khi 45 tuổi và 55 tuổi.

- Kế hoạch tiết kiệm (quỹ giáo dục, hưu trí…) bằng BHNT, do Term không có giá trị tích lũy.

WHOLE LIFE INSURANCE (BHNT TRỌN ĐỜI)

Đặc điểm chính

1. Bảo vệ trọn đời

Độ tuổi bảo vệ của WL có thể lên tới 120 tuổi. Vậy nên, miễn là bạn thực hiện nghĩa vụ đóng phí đầy đủ, đúng hạn thì chắc chắn sẽ được chi trả khi có rủi ro xảy ra.

2. Có giá trị tích lũy/tiết kiệm

Trong một số năm đầu, KH đóng phí nhiều hơn so với các chi phí cần thiết và đóng ít hơn trong các năm còn lại. Phần đóng thừa ban đầu sẽ được tích lũy tạo nên giá trị tài khoản (giá trị hoàn lại) để bù đắp cho thời gian đóng thiếu sau này.

KH có thể vay trên Giá trị hoàn lại của HĐ và phải chịu lãi trên khoản vay đó.

3. Phí BH cố định

Số tiền bạn cần dành cho BH sẽ không thay đổi trong suốt thời gian đóng phí (15,20,30… năm).

Khi nào nên chọn WL (BHNT trọn đời)?

Khi bảo vệ trọn đời là ưu tiên quan trọng nhất của bạn.

Do Term thường chỉ giới hạn bảo vệ đến 65-70 tuổi, trong khi rất nhiều người vẫn có nhu cầu cần bảo vệ sau độ tuổi này.

Về lý thuyết, BH liên kết chung – UL cũng có thể giúp KH được bảo vệ đến 100 tuổi, nhưng không đảm bảo chắc chắn như WL. Vẫn có những rủi ro có thể khiến hợp đồng UL mất hiệu lực sớm (thậm chí ngay cả khi đã đóng phí đầy đủ).

Hạn chế của WL (BHNT trọn đời)?

Mức phí BH tương đối cao dẫn đến nhiều KH mua WL với mức bảo vệ không đáp ứng đủ nhu cầu.

Ví dụ: Vẫn khách hàng nam 28 tuổi, chỉ có thể dành ra 5tr/năm cho BHNT.

Trong khi với Term, KH có thể có mức bảo vệ hơn 1 tỷ, thì WL chỉ cung cấp mức bảo vệ 220tr.

Lựa chọn WL trong trường hợp này có thể dẫn đến hậu quả là gia đình KH không được đảm bảo an toàn tài chính (không được bảo vệ đủ nhu cầu).

UNIVERSAL LIFE INSURANCE (BHNT LIÊN KẾT CHUNG)

Đặc điểm chính

1. Phân biệt rõ ràng hai phần: Bảo vệ và Tích lũy

Không giống như Whole life, bảng minh họa và báo cáo hàng năm gửi đến KH của UL thể hiện rõ các thành phần cụ thể của HĐ: Mức phí, Quyền lợi bảo vệ, Giá trị tài khoản, Lãi suất, Chi phí BH rủi ro, các Chi phí khác.

Phí BH

Ngoài một vài năm đầu (2-5 năm), KH được tự quyết định mức phí và thời gian đóng phí BH. Phí BH trên bảng minh họa là phí BH dự tính dùng để minh họa và không bắt buộc phải thực hiện theo).

Tuy nhiên, KH cần hiểu rõ và cân nhắc kỹ rủi ro của việc đóng phí linh hoạt này.

Chi phí BH rủi ro (Cost of Insurance – COI):

Là giá của Quyền lợi BH và được khấu trừ hàng tháng từ Giá trị tài khoản.

CPBHRR = Tỷ lệ tử vong x Giá trị rủi ro thuần (Net Amount at Risk)

Trong đó: Tỷ lệ tử vong được lấy từ Bảng tỷ lệ tử vong của mỗi công ty BH.

Giá trị rủi ro thuần (NAR) = Số tiền BH (hay Quyền lợi tử vong) – Giá trị tài khoản.

Các chi phí khác

- Chi phí ban đầu: hoa hồng kinh doanh, thẩm định, phát hành HĐ…

- Chi phí quản lý HĐ: mức tối đa hiện nay là 60 nghìn đồng/tháng.

- Rút tiền: có thể miễn phí hoặc tính phí rút tiền trong một số năm nhất định.

- Hủy HĐ: có thể miễn phí hoặc tính phí hủy trong một số năm nhất định.

Tất cả các chi phí (hoặc cách tính phí) trên đều được ghi rõ trong Bảng minh họa và Điều khoản HĐ theo từng năm.

Lãi suất

Bao gồm Lãi suất đảm bảo và Lãi suất không đảm bảo

Được tính trên Giá trị tài khoản được DNBH dùng để đầu tư.

Trong đó, Lãi suất đảm bảo là mức lãi suất tối thiểu DNBH cam kết sẽ trả; và Lãi suất không đảm bảo là lãi suất chỉ được dùng để minh họa.

Lãi suất thực tế KH nhận được có thể lớn hoặc nhỏ hơn Lãi suất không đảm bảo và tối thiểu bằng Lãi suất đảm bảo.

2. Quyền lợi cơ bản và Quyền lợi nâng cao

KH có thể lựa chọn giữa Quyền lợi cơ bản và Quyền lợi nâng cao. Trong đó, khi rủi ro xảy ra:

- QL cơ bản: KH nhận số lớn hơn: Số tiền BH HOẶC Giá trị tài khoản.

- QL nâng cao: KH nhận cả hai: Số tiền BH VÀ Giá trị tài khoản.

Tìm hiểu thêm: DNBH chi trả Số tiền bảo hiểm, Giá trị tài khoản, hay cả hai?

3. Tính linh hoạt

Đóng phí

KH được tự quyết định mức phí và thời gian đóng phí (sau vài năm đầu bắt buộc). Thậm chí, KH có thể không cần đóng phí nếu Giá trị tài khoản đủ bù đắp các chi phí trong HĐ.

Tuy nhiên, một lần nữa, hãy hiểu rõ và cân nhắc kỹ rủi ro của việc đóng phí linh hoạt này.

Tăng/Giảm Số tiền bảo hiểm

- Tăng STBH: cần chứng minh tình trạng sức khỏe, tài chính.

- Giảm STBH: không cần chứng minh tình trạng sức khỏe, tài chính.

Chuyển đổi giữa QL cơ bản và QL nâng cao

KH có thể cần chứng minh tình trạng sức khỏe và chỉ được phép chuyển đổi trong một khoảng thời gian nhất định.

Đầu tư thêm

KH có quyền đầu tư thêm (đóng thêm phí, ngoài phí BH cơ bản) tại bất kỳ thời điểm nào HĐ còn hiệu lực. Số tiền đầu tư thêm có thể bị giới hạn (5-10 lần mức phí BH cơ bản).

Rút tiền một phần hoặc toàn bộ

KH không phải chịu lãi suất trên khoản tiền rút ra, nhưng có thể làm giảm Số tiền bảo hiểm/Quyền lợi tử vong đúng bằng số tiền rút.

Hạn chế của UL (BHNT liên kết chung)?

- Lãi suất thuần KH nhận có thể thấp hơn Lãi suất được công bố do chưa tính đến các chi phí phải khấu trừ

- Giá trị tài khoản thực tế có thể nhỏ hơn nhiều so với minh họa trong HĐ do lãi suất minh họa cố định trong khi lãi suất thực tế thay đổi phụ thuộc vào kết quả đầu tư

- DNBH có quyền tăng Chi phí BH rủi ro nếu được Bộ Tài chính chấp thuận (Điều khoản này được ghi rõ trong HĐ). KH có thể dễ bỏ qua chi tiết này vì nghĩ rằng Chi phí BH rủi ro tăng theo độ tuổi. Linh hoạt đóng phí: KH có thể hiểu sai về việc đóng phí linh hoạt khi đóng phí ít hơn (hoặc không đóng) theo kế hoạch ban đầu, dẫn đến rủi ro mất hiệu lực HĐ sớm.

TẠM KẾT

Trên đây là những sản phẩm BHNT phổ biến (nhưng không phải tất cả) có thể đáp ứng nhu cầu và phù hợp với điều kiện của nhiều đối tượng KH khác nhau.

Việc để một đại lý kiểu “one-product-agent” giới thiệu một sản phẩm duy nhất sẽ có thể khiến bạn lựa chọn sai sản phẩm phù hợp với nhu cầu của mình.

Quyết định tham gia BHNT đã thể hiện bạn là một người có trách nhiệm với gia đình. Nhưng hãy cố thêm một chút nữa, bằng cách dành thời gian với một đại lý chuyên nghiệp để giúp bạn có được một HĐ BHNT mà bạn sẽ không bao giờ phải hối hận sau này.