Trong Bảo hiểm liên kết chung UL, có một khái niệm gọi là Lãi suất đảm bảo.

Và với tâm lý người Việt Nam, cứ thấy chữ “đảm bảo” là yên tâm, là không sợ mất rồi.

Thế nhưng, “Liệu lãi suất đảm bảo có thực sự đảm bảo?”. Bài viết này sẽ cung cấp cho bạn tất cả những điều bạn cần biết để trả lời câu hỏi này.

Lãi suất đảm bảo là gì?

Phí bảo hiểm bạn đóng vào sẽ được công ty bảo hiểm mang đi đầu tư (sau khi trừ đi các chi phí cần thiết). Lãi suất tích lũy bạn nhận được bằng tỷ suất đầu tư thực tế của Quỹ liên kết chung trừ đi chi phí quản lý quỹ.

Trong mọi trường hợp, lãi suất tích lũy thực nhận sẽ không thấp hơn mức lãi suất đảm bảo (hay lãi suất cam kết tổi thiểu).

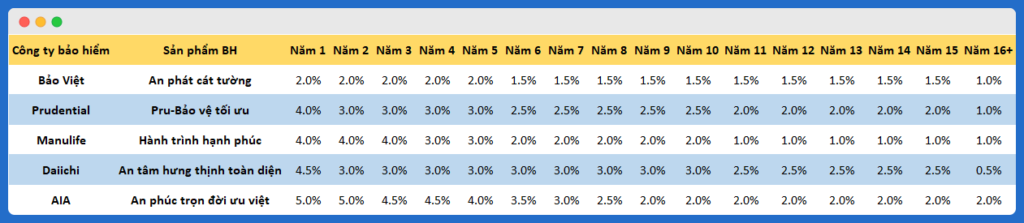

Lãi suất cam kết tối thiểu thực tế

Nguồn:

- Quy tắc và điều khoản sản phẩm: Bảo Việt, Prudential, Manulife, Daiichi, AIA.

- Đối với sản phẩm An phát cát tường của Bảo Việt, lãi suất cam kết tối thiểu từ năm thứ 26 là 0.5%/năm

Có thể thấy 02 điểm quan trọng khi nhìn vào mức lãi suất này

- Xu hướng giảm dần theo thời gian

- Lãi suất luôn lớn hơn 0

Với điểm đầu tiên, điều này là hợp lý (ít nhất là với công ty bảo hiểm). Không ai đảm bảo được kết quả đầu tư trong dài hạn sẽ luôn tốt. Việc cam kết một mức lãi suất cố định bằng nhau suốt thời hạn hợp đồng có thể khiến lợi nhuận của DNBH giảm khi kết quả đầu tư không thuận lợi.

Thực tế cũng đã từng có những sản phẩm (thuộc dòng UL) cam kết lãi suất cố định và sau đó được công ty BH rút ra khỏi thị trường.

Trong khi điểm này có thể được hiểu và chấp nhận, thì điểm thứ hai lại là một vấn đề.

Vấn đề của Lãi suất đảm bảo

Rất dễ để thấy rằng lãi suất cam kết khá thấp. Nhưng có không ít khách hàng chấp nhận điều này. Họ coi hợp đồng bảo hiểm giống như một quyển sổ tiết kiệm với suy nghĩ: “Vì lãi suất cam kết luôn dương nên ít nhất tiền tích lũy của mình vẫn tăng lên từng năm”.

Vấn đề ở đây là họ chưa đề cập đến các chi phí cần thiết để HĐ giữ được hiệu lực. Cụ thể là chi phí bảo hiểm rủi ro và chi phí quản lý hợp đồng.

Khi lãi suất cam kết (hoặc lãi suất thực nhận) nhỏ hơn các chi phí trên, giá trị tài khoản hợp đồng (hay tiền tích lũy) thực tế sẽ giảm. Thậm chí, trong trường hợp xấu nhất, giá trị tài khoản về bằng 0, bạn sẽ không còn được bảo vệ nữa (hay hợp đồng mất hiệu lực).

Bạn không tin/không nghĩ điều này sẽ xảy ra à?

Hãy xem trường hợp này ở Canada.

Đúng là điều này chưa xảy ra ở Việt Nam. Nhưng đừng quên rằng BHNT mới vào VN được hơn 20 năm và UL mới phổ biến từ khoảng 10 năm gần đây. Vậy nên sẽ không lạ nếu trong 10-20 năm tới sẽ có các case đầu tiên xuất hiện ở VN.

Lãi suất thực tế luôn lớn hơn lãi suất đảm bảo?

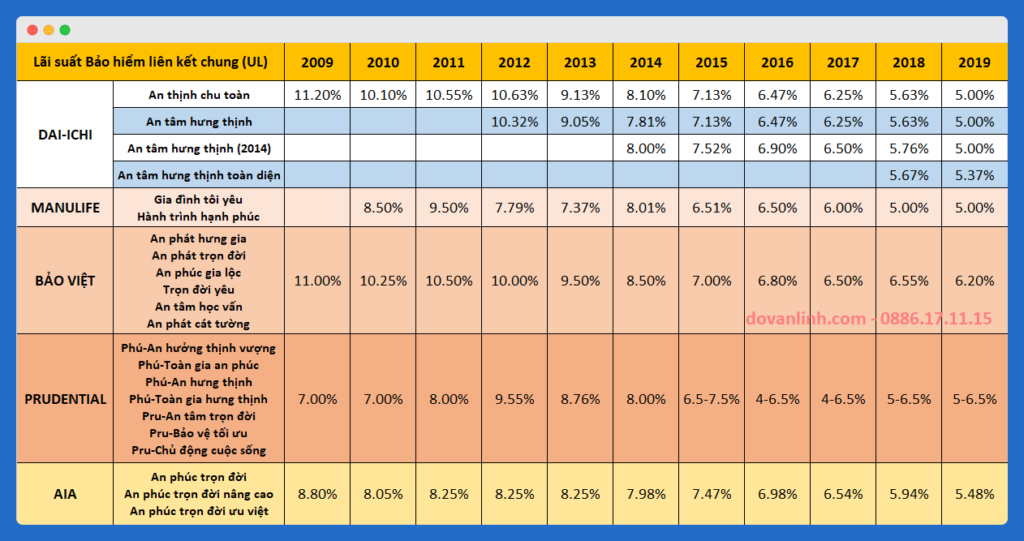

Hãy cùng xem lãi suất thực tế của UL trong giai đoạn 2009-2019.

Ảnh trên cho thấy, đúng là lãi suất thực tế ĐÃ luôn lớn hơn lãi suất đảm bảo. Nhưng nhìn kỹ hơn chút nữa, bạn có thể thấy xu hướng GIẢM dần theo thời gian.

Nếu bạn muốn hiểu rõ hơn về nguyên nhân, hãy đọc bài viết này:

[Review] Lãi suất bảo hiểm liên kết chung (UL) – Case study: AIA

Tất nhiên, điều này không khẳng định rằng lãi suất thực nhận trong tương lai chắc chắn sẽ tiếp tục giảm. Nhưng rõ ràng là bạn có lý do để lo lắng. Bạn không mua BHNT để vẫn phải lo rằng mình có thể gặp trường hợp giống như trên, phải không?

Tôi nên làm gì với hợp đồng UL đang sở hữu?

UL không phải dạng sản phẩm bảo hiểm mà bạn chỉ mua, đóng tiền, bỏ đấy và yên trí rằng khi có chuyện sẽ có BH lo, hoặc “sau xx năm tôi sẽ có bao nhiêu tiền”. Hãy chú ý hai điều sau:

1. Về mặt bảo vệ

Bạn cần phải chắc chắn rằng giá trị tài khoản hợp đồng phải luôn lớn hơn 0. Điều này nhằm đảm bảo hợp đồng vẫn còn hiệu lực. Chỉ riêng việc đóng phí đầy đủ và đúng hạn không đồng nghĩa rằng bạn sẽ được bảo vệ trọn đời, hay 30-40 năm như bạn nghĩ.

Bạn không tin hả?

Hãy xem lại case ở clip trên nhé.

2. Về mặt tích lũy

Như đã nói ở trên, lãi suất cam kết tối thiểu luôn dương không có nghĩa là giá trị tài khoản hợp đồng luôn tăng. Thậm chí ngay cả khi bạn nhận lãi suất thực tế (cao hơn lãi suất đảm bảo), tiền tich lũy vẫn có thể giảm nếu chi phí bảo hiểm rủi ro và chi phí quản lý hợp đồng đủ lớn.

Hãy luôn nhớ rằng, Công ty bảo hiểm cam kết lãi suất đảm bảo, chứ KHÔNG cam kết giá trị tài khoản đảm bảo.

Hay nói cách khác, họ không đảm bảo rằng bạn chắc chắn sẽ có xx đồng trong xx năm nữa.

Chưa hết, trong hầu hết các sản phẩm UL, có một điều khoản cho phép Công ty bảo hiểm tăng hai loại chi phí trên (nếu được Bộ Tài chính chấp thuận). Họ có nghĩa vụ thông báo cho bạn trước 03 tháng. (nếu không đồng ý với sự thay đổi này, bạn chỉ còn lựa chọn hủy hợp đồng).

Vậy nên hãy đảm bảo bạn không bỏ qua các email thông tin quan trọng từ Công ty bảo hiểm.

Nếu đã lâu rồi bạn không nhận được thông tin gì từ họ, hãy liên hệ lại để chắc chắn rằng email và số điện thoại của bạn trên hệ thống vẫn đúng. Hoặc nếu bạn đã thay đổi email, số điện thoại mới, hãy cập nhật càng sớm càng tốt.

Có hai cách phổ biến để kiểm tra giá trị tài khoản hợp đồng:

- Email: vào ngày kỷ niệm HĐ hàng năm, Công ty BH sẽ gửi email tóm tắt thông tin về hợp đồng của bạn.

- Ứng dụng quản lý hợp đồng online: MyAIA – AIA, PruOnline – Prudential,… Với cách này, bạn có thể kiểm tra tài khoản HĐ của mình bất cứ lúc nào.

Có phải sản phẩm BHNT nào cũng có Lãi suất đảm bảo?

Không. Ở thời điểm hiện tại, Lãi suất đảm bảo chỉ có trong dòng BH liên kết chung UL. Đây cũng là dòng sản phẩm mà đến 90% khả năng bạn sẽ được giới thiệu mua khi quan tâm đến BHNT.

Nếu bạn không hứng thú với Lãi suất đảm bảo (và cả lãi suất thực tế) của UL, hãy cân nhắc 02 dòng sản phẩm khác:

1. Bảo hiểm nhân thọ có kỳ hạn

Phí đóng của BHNH có kỳ hạn (Term) rẻ hơn từ 3-5 lần so với BH liên kết chung UL. Do bạn chỉ phải trả đúng chi phí để được bảo hiểm – không hơn, không kém. Trong khi đó, với UL, bạn trả nhiều hơn cần thiết. Số tiền dư ra được công ty bảo hiểm mang đi mua trái phiếu và trả lãi cho bạn.

Nên chọn Term khi nào?

- Khi bạn chỉ muốn được bảo vệ thuần túy (không tích lũy). Trong thời hạn hợp đồng (thường từ 5-30 năm), nếu có rủi ro, công ty bảo hiểm sẽ bồi thường. Hết thời hạn hợp đồng, bạn không còn được bảo vệ và cũng không nhận lại tiền.

- Khi bạn“nói không với tích lũy bằng bảo hiểm“ . Nói cách khác, bạn có khả năng tự đầu tư hoặc kinh doanh để mang lại mức lãi suất cao hơn.

Tóm lại, Term sẽ giúp bạn đạt được nhu cầu bảo vệ thuần túy với chi phí thấp nhất.

2. Bảo hiểm liên kết đơn vị (ILP)

Lãi suất đầu tư Bảo hiểm liên kết đơn vị

Pru-Đầu tư linh hoạt

- Với ILP, bạn được chủ động lựa chọn một hoặc kết hợp nhiều quỹ đơn vị khác nhau. Miễn là chúng phù hợp với kỳ vọng lợi nhuận và khả năng chấp nhận rủi ro của bạn. Với UL, bạn chỉ có một sự lựa chọn – Quỹ liên kết chung.

- Tỷ trọng trong danh mục đầu tư đa dạng hơn: Cổ phiếu có thể chiếm tới hơn 90% và có thể mang lại lãi suất kỳ vọng cao hơn (tất nhiên là không đảm bảo). Với UL, Trái phiếu chiếm tỷ trọng lớn (60-70%), sau đó đến tiền gửi kỳ hạn. Cổ phiếu thường chỉ chiếm tỷ lệ nhỏ.

Nên chọn ILP khi nào?

- Khi bạn có vốn nhàn rỗi không lớn và/hoặc chưa có kinh nghiệm đầu tư. ILP sẽ giúp tận dụng khả năng chuyên môn của các công ty quản lý quỹ hàng đầu.

- Khi bạn có mức độ chấp nhận rủi ro lớn hơn so với UL.

Tạm kết

Đọc đến đây có lẽ bạn đã tự trả lời được câu hỏi “Liệu lãi suất đảm bảo có thực sự đảm bảo?”.

Nếu bạn muốn được tư vấn thêm, hãy để lại comment hoặc tin nhắn đến hotline 0886.17.11.15 / 0969.45.54.64. Bạn cũng có thể điền form đăng ký tư vấn bên dưới để được hỗ trợ sớm nhất.

>> Xem thêm: Bảo hiểm liên kết đơn vị (ILP) – Những điều cơ bản cần biết

>> Xem thêm: Tại sao Term (Bảo hiểm có kỳ hạn) có thể phù hợp nhất với bạn?